RECESSÃO, SELIC, RENDA, CONSUMO, DEFLAÇÃO,

INFLAÇÃO, CÂMBIO, PREÇOS NO ATACADO, PREÇOS AOS CONSUMIDORES.

Sabemos que o CONSUMO depende de:

Sabemos que o CONSUMO depende de:

a)

Da

expectativa e segurança da renda futura;

b) Da riqueza acumulada (e

sua renda). A desvalorização do real empobreceu todos os brasileiros;

c) Da expectativa de vida

e herança para filhos;

d) Da melhoria da

distribuição de renda;

e)

Das

taxas de juros: básica, ao consumo e aos investimentos.

Sabemos que

a RENDA tem origem em:

a)

Renda

do TRABALHO (salários, honorários);

b) Nos JUROS (renda do

capital acumulado) das poupanças e dos fundos de pensão (segurança quanto ao

futuro);

c) LUCROS e expectativas de LUCROS (afeta

a renda dos fundos de pensão);

d) Nos ALUGUÉIS.

A taxa básica de juro tem relação com:

a) Com a taxa neutra de

mercado (a de equilíbrio);

b) Com as expectativas dos

mercados (conjuntura prospectiva ascendente ou descendente);

c) Com os índices de

preços: Câmbio, IGPs, IPAs e IPCs. O câmbio afeta os IGPs (índices gerais) e os

IPAs (atacado) em primeiro lugar e a seguir os IPCs;

d)

Com

o consumo e investimentos;

JURO

EX-ANTE, EX-POST E CONSUMO.

A comparação

entre os juros de mercado nominal, ex-ante, fruto das expectativas de inflação (cp e mp),

o efetivamente planejado, resultado da demanda por crédito, com as expectativas de inflação (lp) e juros no futuro (lp), o ex-post,

o real, o que será efetivamente realizado, afetam o consumo por causa da

insegurança (ou segurança) transmitida com a expectativa de renda negativa ou

positiva (a segurança e a expectativa de renda é o principal canal de consumo). Se as expectativas de

inflação (ou dos juros no futuro) são maiores do que os juros de mercado é o

pior dos mundos para o processo inflacionário (a expectativa de inflação

alimenta a expectativa de que os preços subirão). Fica a comparação: renda

negativa das poupanças (fundos de pensão) x insegurança para consumir x IGPs, IPAs,

IPCs e câmbio (no momento deflação nos IPCs e inflação alta nos IPAs, IPCs e Câmbio).

ESTAMOS

COM RECESSÃO, DEFLAÇÃO NO IPC, INFLAÇÃO NO IGP, NO IPA E NO CÂMBIO (que seria

maior sem a atuação do BC) E INSEGURANÇA PARA INVESTIR. Os bancos já estão

pagando 130% acima dos CDIs. 19/06/2020. MAFG.

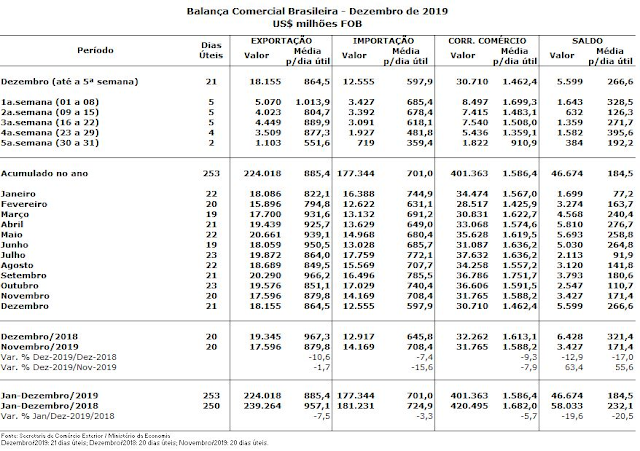

QUADRO DO BCB.